保険料を試算

現在の位置: ホーム > 保険料を試算

後期高齢者医療制度では、被保険者一人ひとりが保険料を納めていただきます。今まで保険料の負担がなかった健保組合などの被用者保険の被扶養者だった方も、この制度では保険料を納めることになります。

令和6年度の試算は現在準備中です。

保険料の設定

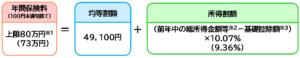

- 保険料の額は、被保険者一人ひとりに均等に課せられる「均等割額」と、所得に応じて算出される「所得割額」の合計額です。

- 保険料の均等割額と所得割率は、2か年の財政運営を通じて、医療にかかる給付費の約1割をまかなえるように設定しています。

保険料率

令和6年度及び令和7年度の保険料率

後期高齢者医療制度の保険料率は、高齢者の医療の確保に関する法律により、2年ごとに見直すこととされています。

令和6・7年度の保険料率は、群馬県後期高齢者医療広域連合議会令和6年第1回(令和6年2月13日開催)において改正条例が可決され、次のとおり決定しました。

| 均等割額 | 所得割率 | |

|---|---|---|

| 49,100円 | 10.07% (9.36%)※ |

|

※令和6年度に限り、前年中の総所得金額等-基礎控除額が58万円以下の方は、所得割率が9.36%になります。

新しい保険料率による令和6年度の保険料額と納付方法は、お住まいの市町村からお知らせします。送付の時期は、各市町村で異なりますので、お住まいの市町村へお問い合わせください。

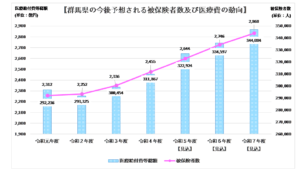

保険料率の見直しについて

令和6年度及び令和7年度について、国の制度改正や今後予想される群馬県の被保険者数や医療費の動向を踏まえて算定を行った結果、現在の保険料率では約53億円の財源不足が見込まれるため、令和6年度から保険料率の引き上げを行います。

被保険者の皆様に、ご負担をおかけすることになりますが、今後も安心して医療を受けていただくための改定ですので、何卒ご理解のほどよろしくお願いします。

(1)国の制度改正

令和6年度からの後期高齢者医療制度の改正について、保険料率に反映されております。

制度改正の内容については、こちら(厚生労働省HP)をご覧ください。

(2)医療費の仕組み

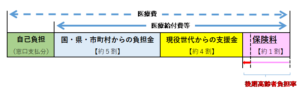

- 後期高齢者医療制度の医療費は、患者本人が医療機関等の窓口で支払う一部負担金と医療給付費で構成されています。

- 医療給付費は、国・県・市町村からの負担金で約5割、現役世代からの支援金で約4割、残りの約1割が保険料によりまかなわれています。

- 保険料として負担する割合を後期高齢者負担率といい、保険料算定の基礎数値で国が決定しています。

(3)保険料率見直しにおける算定条件等

- 出産育児支援金の導入 全世代対応型社会保障推進の観点から、出産育児一時金に要する費用の一部を後期高齢者医療制度において支援することになりました。

- 診療報酬の改定 ▲0.12%(後期高齢者医療に影響しないものを除く) ※診療報酬とは、保険医療機関及び保険薬局が保険医療サービスに対する対価として保険者から受け取る報酬をいいます。

- 後期高齢者負担率の引上げ(令和4・5年度)11.72% →(令和6・7年度)12.67%

- 保険料賦課限度額の引上げ(令和4・5年度)66万円 →(令和6・7年度) 80万円 ※中間所得層の負担軽減を図るため引き上げられます。

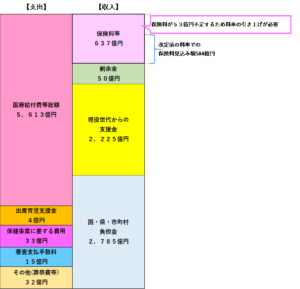

(4)令和6・7年度収支の見込み

- 令和6・7年度は、こども・子育て支援の拡充のため、出産育児支援金の導入や、引き続き団塊の世代の加入により支出が増加し、後期高齢者負担率の増加により、現役世代からの支援金の割合が減少するため収入が減少します。これにより、保険料でまかなうべき割合が増え、保険料率の引き上げになります。

- 令和4・5年度において生じる剰余金50億円を活用し、保険料率の引き上げ幅を抑制しています。

- 群馬県が管理する財政安定化基金は、次回令和6・7年度以降の医療費の増加を見据え、群馬県との協議の結果、今回は活用しないこととしました。

保険料の算定方法(令和6年度)

被保険者全員が平等に負担する「均等割額」と被保険者の所得に応じて負担する「所得割額」とがあり、その合計金額が保険料となります。ただし、保険料には上限額が設定されております。なお、令和6年度に限り、制度改正による負担を和らげるため、激変緩和措置が講じられます。

※1上限額は、高齢者の医療の確保に関する法律施行令の一部改正に伴い80万円に引き上げられました。

※2総所得金額等については、こちらをご覧ください。

※3基礎控除額は合計所得金額2,400万円以下の場合は43万円です。

激変緩和措置について(令和6年度限り)

- 年間保険料の上限は、以下の場合「73万円」になります。 ①令和6年4月1日前に資格取得した被保険者 ②障害認定により資格取得した被保険者

- 所得割率は、前年中の総所得金額等-基礎控除額が58万円以下の場合「9.36%」になります。

軽減制度(令和6年度)

(1)均等割額の軽減

世帯の所得水準に応じて「均等割額」が次のとおり減額されます。

均等割額

| 世帯主及び世帯の被保険者全員の軽減判定所得の合計額 | 軽減割合 | 軽減後均等割額 |

|---|---|---|

| [43万円 +10万円 ×(年金・給与所得者の数※ – 1)]以下 |

7割 | 14,730円 |

| [43万円+ 29万5千円×被保険者数 +10万円 ×(年金・給与所得者の数※ – 1)]以下 |

5割 | 24,550円 |

| [43万円+ 54万5千円×被保険者数 +10万円 ×(年金・給与所得者の数※ – 1)]以下 |

2割 | 39,280円 |

※[10万円 ×(年金・給与所得者の数 – 1)]の部分は年金・給与所得者の数が2人以上の場合のみ計算して加えます。年金・給与所得者の数は同一世帯の被保険者と世帯主のうち、以下のいずれかの条件を満たす人の数です。

- 給与収入が55万円を超える人(給与収入のうち専従者給与分を除く)

- 前年の12月31日現在65歳未満かつ公的年金等収入が60万円を超える人

- 前年の12月31日現在65歳以上かつ公的年金等収入が125万円を超える人

65歳以上の人の公的年金控除額

- 年金収入330万円未満の場合、110万円です。

(年金以外の合計所得金額が1,000万円以下の場合)

軽減判定所得を計算する際の注意事項

- 65歳以上の公的年金受給者は、公的年金等に係る所得からさらに15万円が控除されます。

[年金収入-公的年金控除額-高齢者特別控除額(15万円)] - 土地譲渡所得などの特別控除がある場合は、特別控除前の金額で判定されます(所得割額計算の際は、土地譲渡所得などの特別控除後の金額で算定されます。)。

- 専従者控除(給与)額について、専従者として専従者給与を支払った額は専従主の所得に含まれ、専従者給与を受け取った人の所得には含まれない金額で判定されます。

(2)被用者保険の被扶養者だった方

後期高齢者医療制度の加入直前まで被用者保険の被扶養者だった方については、制度加入月から2年間(加入して24か月に到達する月分まで)均等割額が5割軽減となり、所得割額の負担はありません。

※(1)の均等割額の軽減にも該当する場合は、軽減割合の大きい方が適用されます。

※制度加入の直前まで社会保険などの被扶養者であった場合、情報の遅達により軽減措置が適用されていないことがあります。該当する方(国保・国保組合に加入していた方を除く。)は、保険料の通知内容をご確認のうえ、市町村窓口へご相談ください。

具体的な保険料の額(令和6年度)

基礎年金受給者で一人世帯

計算式

| 収入 | 基礎年金のみ78万円 |

|---|---|

| 軽減判定所得 | 0円 |

| 総所得金額等 | 0円 |

年間保険料

| 均等割額 | 7割軽減 | 49,100円×(1−0.7)= 14,730円 |

|---|---|---|

| 所得割額 | 0円 | |

| 合計 | 14,730円 | |

| 年間保険料 | 14,700円 | |

厚生年金受給者で一人世帯

計算式

| 収入 | 厚生年金のみ201万円 |

|---|---|

| 軽減判定所得 | 201万円 − 110万円 − 15万円 = 76万円 |

| 総所得金額等 | 201万円 − 110万円 = 91万円 |

年間保険料

| 均等割額 | 2割軽減 | 49,100円×(1−0.2)= 39,280円 |

|---|---|---|

| 所得割額 | 激変緩和措置適用 | (91万円 − 43万円)× 9.36% = 44,928円 |

| 合計 | 84,208円 | |

| 年間保険料 | 84,200円 | |

自営業者の子供(世帯主)と同居の基礎年金受給者

計算式

| 収入 | 子 所得390万円 / 親 基礎年金のみ78万円 |

|---|---|

| 軽減判定所得 | 390万円 |

| 総所得金額等 | 0円 |

年間保険料

| 均等割額 | 軽減なし | 49,100円 |

|---|---|---|

| 所得割額 | 0円 | |

| 合計 | 49,100円 | |

| 年間保険料 | 49,100円 | |

厚生年金受給者の夫(世帯主)と同居の基礎年金受給者(妻)

計算式

| 収入 | 夫 厚生年金のみ195万円 / 妻 80万円 |

|---|---|

| 軽減判定所得 | 195万円 − 110万円 − 15万円 = 70万円 |

| 総所得金額等 | 夫195万円 − 110万円 = 85万円 / 妻 0円 |

夫の年間保険料

| 均等割額 | 5割軽減 | 49,100円×(1−0.5)= 24,550円 |

|---|---|---|

| 所得割額 | 激変緩和措置適用 | (85万円 − 43万円)× 9.36% = 39,312円 |

| 合計 | 63,862円 | |

| 年間保険料 | 63,800円 | |

妻の年間保険料

| 均等割額 | 5割軽減 | 49,100円×(1−0.5)= 24,550円 |

|---|---|---|

| 所得割額 | 0円 | |

| 合計 | 24,550円 | |

| 年間保険料 | 24,500円 | |

※ 保険料(年額)は100円未満を切り捨てます。

保険料の納め方

特別徴収

介護保険料を特別徴収されている年金の受給額が年額18万円以上の方は、保険料が年金から差し引きされる特別徴収になります。ただし、介護保険料と合わせた保険料額が年金額の1/2を超える場合には、普通徴収の対象となります。

※政令の改正(平成20年12月25日)に基づき、保険料を口座振替の方法により納付する旨の申し出をした被保険者であって、保険料の徴収を円滑に行うことができると市町村に認められた方は、普通徴収へ切り替えることができます。

詳しくはお住まいの市町村窓口へお問い合わせください。

普通徴収

市町村から送付される納付書で、納期内に指定された金融機関等で納めていただきます。また、申請により口座振替が御利用いただけます。口座振替での納付は一度手続きを行うことで、わざわざ金融機関に出かけて納付する必要がなくなるなど大変便利です。申請の手続に関しましては、お住まいの市町村窓口へお問い合わせください。

※ 国民健康保険などから後期高齢者医療制度の被保険者になられた場合、それまで保険料を口座振替(普通徴収)で納付していても、あらためて手続きが必要となります。